Frattini: “Gli obiettivi europei di costruzioni a zero emissioni al 2050 potranno essere raggiunti solo attraverso ingenti investimenti per ridurre i consumi, utilizzare maggiormente le fonti rinnovabili e installare infrastrutture digitali per gestire correttamente i carichi termici ed elettrici. Per quanto riguarda l’Italia, gli stanziamenti previsti dal PNRR sono certamente un buon inizio, ma non bastano”.

Milano, 4 novembre 2021 – Migliorare l’efficienza energetica e il comfort degli edifici tramite sistemi automatici di gestione, utilizzare maggiormente le fonti rinnovabili, ridurre i consumi finali e garantire la salute e la sicurezza degli occupanti: in una parola, favorire la diffusione degli smart building, che invece in Italia stentano a decollare – nonostante il successo del Superbonus – visto che gli investimenti del 2020 (7,67 miliardi di euro) nelle principali tecnologie connesse all’edilizia intelligente sono calati dell’11% rispetto al 2019. Per tornare ai livelli pre-pandemia bisognerà attendere almeno il 2024. Tuttavia, se è vero che gli edifici sono responsabili in Occidente di circa il 40% dei consumi energetici complessivi, un’Unione Europea che vuole azzerare le emissioni di gas serra al 2050 non può non mettere mano in maniera consistente al suo parco immobiliare.

“La Commissione Europea ha tracciato un percorso molto chiaro che deve condurre alla completa decarbonizzazione di tutti i settori, compreso quello degli edifici – conferma Federico Frattini, vicedirettore dell’Energy&Strategy Group della School of Management del Politecnico di Milano, che questa mattina ha presentato lo Smart Building Report 2021, frutto anche di un confronto continuo con gli operatori del settore -. Ma gli obiettivi europei di edifici a zero emissioni potranno essere raggiunti solo attraverso ingenti investimenti che portino a ridurre i consumi, aumentare la penetrazione delle fonti rinnovabili e installare infrastrutture digitali per gestire correttamente i carichi termici ed elettrici. Per quanto riguarda l’Italia, gli stanziamenti previsti dal PNRR sono certamente un buon inizio, ma non bastano”.

Uno smart building infatti non è semplicemente un edificio con accorgimenti di risparmio energetico,ma una costruzione in cui gli impianti sono gestiti in maniera intelligente e automatizzata da un’infrastruttura di controllo, in modo da minimizzare i consumi e garantire il comfort, la sicurezza e la salute degli occupanti (ad esempio ottimizzando i sistemi di condizionamento e di ventilazione o riducendo la rumorosità, tutti temi divenuti centrali con il lockdown), oltre ad assicurare l’integrazione con il sistema elettrico. La sensoristica installata permette non solo di gestire l’utilizzo di energia, ma anche di monitorare le prestazioni di un impianto e intervenire in caso di malfunzionamento prima ancora che il guasto si verifichi.

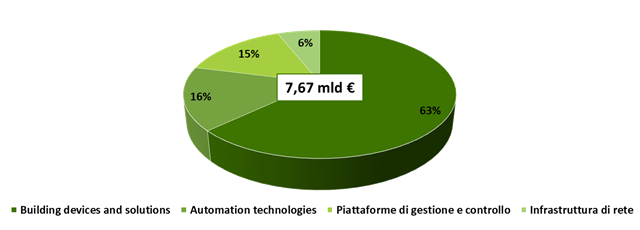

Eppure, nel 2020 in Italia gli investimenti nell’edilizia intelligente, considerando i settori residenziale e terziario (negozi, hotel, uffici, centri commerciali), si sono fermati a 7,67 miliardi di euro, mentre l’anno precedente avevano superato gli 8 miliardi. Escludendo le superfici opache, il 63% della spesa ha riguardato le building devices & solutions (tecnologie di generazione di energia, di efficienza energetica o che garantiscono il comfort, la sicurezza e la salute degli occupanti: si tratta delle soluzioni che più sono state frenate dalla pandemia, -14,3%, e che riprenderanno a crescere più lentamente), il 16% le automation technologies, cioè la sensoristica finalizzata alla raccolta dati, il 15% le piattaforme di gestione e controllo per elaborare le informazioni e il 6% le infrastrutture di rete.

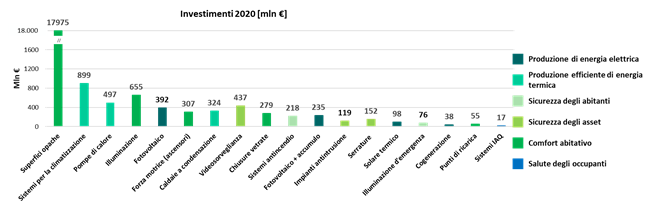

Gli investimenti in Smart building nel 2020

Le tematiche di riduzione dei consumi e sostenibilità ambientale continuano a farla da padrone, catalizzando da sole 4,8 miliardi di investimenti in tecnologie per la produzione efficiente di energia elettrica e termica. La spesa per il comfort abitativo si ferma a 1,3 miliardi di euro (27%), quella per la sicurezza degli abitanti e degli asset a 1 miliardo (20%), mentre è ancora marginale, seppur in continua crescita, il contributo delle tecnologie legate alla salute degli occupanti (0,3%). Ci sono poi alcune tecnologie destinate a diffondersi notevolmente nel prossimo futuro, in particolare gli impianti fotovoltaici con sistemi di accumulo (a seguito dell’entrata in vigore della Direttiva RED II), l’illuminazione intelligente e i punti di ricarica privati, che secondo uno scenario moderato di previsioni al 2025 potrebbero raggiungere 11 volte il numero attuale.

Gli investimenti in automation technologies e nelle piattaforme di gestione e controllo hanno superato nel 2020 i 2,3 miliardi di euro, divisi abbastanza equamente: entrambi sono risultati in calo di circa il 7% rispetto al 2019. Per ultima viene l’infrastruttura di rete con 500 milioni di investimenti, l’89% dei quali (440 milioni) relativo a edifici ristrutturati, per oltre la metà del settore residenziale.

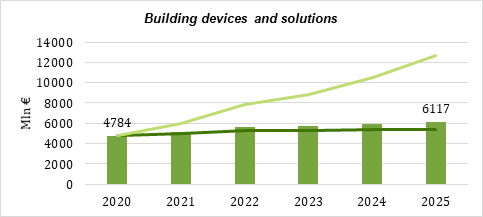

Gli scenari al 2025: dal 2021 trend di nuovo in crescita per quasi tutte le tecnologie

Considerando l’impatto del Covid-19, il livello di maturità del comparto tecnologico e la sua penetrazione nel mercato, la carenza di materie prime, gli sviluppi normativi, gli incentivi fiscali e la propensione all’adozione di queste soluzioni, sono stati costruiti tre possibili scenari di sviluppo del mercato degli smart building, a seconda che prevalgano le variabili negative o positive. Rispetto al valore degli investimenti nel 2020, nello scenario moderato, cioè intermedio, si prevede un trend di crescita per quasi tutte le tecnologie a partire dal 2021, tranne il solare termico, il fotovoltaico senza accumulo e le superfici opache.

Gli scenari di sviluppo attesi al 2025

Un aggiornamento sul Superbonus

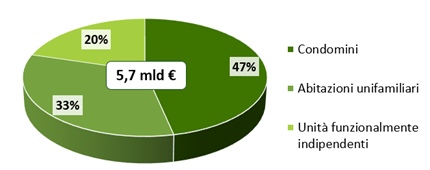

A un anno dall’entrata in vigore del Decreto Rilancio, i dati pubblicati dall’Agenzia delle Entrate confermano il forte interesse del mercato per il Superbonus: al 31 agosto 2021 erano state presentate oltre 37.000 dichiarazioni di conformità, per un valore di mercato di 5,7 miliardi di euro, che corrispondono a oltre 6,2 miliardi di detrazioni. Il 69% degli investimenti stanziati è riferito a lavori che sono già stati completati. La ripartizione degli investimenti è sbilanciata nei confronti dei condomìni, che assorbono circa il 47% del totale, sebbene sia stato effettuato solo il 13% delle richieste.

Il valore di mercato del Superbonus nel 2020

Dal confronto con gli operatori di mercato è emersa l’esigenza di sviluppare un sistema di incentivi con una visione di medio termine, che permetta di strutturare un piano di interventi con una prospettiva temporale superiore a un anno, così da avere la certezza di riuscire a completare i lavori. Anche l’aumento del costo dei materiali rappresenta un ostacolo agli investimenti: l’introduzione dell’incentivo al 110% ha generato un effetto volano su alcuni prezzi, come quelli del polistirene e dei ponteggi, che ha ridotto notevolmente i margini realizzabili dagli operatori e la volontà dei clienti di intraprendere gli interventi.

La cybersecurity negli smart building

Il concetto di cybersecurity per gli edifici intelligenti sta diventando sempre più rilevante, perché il numero di dispositivi smart connessi alla rete – legati a sistemi di riscaldamento e condizionamento, ascensori, rilevatori di fumo, allarmi, controlli degli accessi, videosorveglianza – è in continua crescita e rende gli smart building vulnerabili agli attacchi informatici, con conseguenze costose e pericolose: dal blocco del funzionamento alla perdita dei dati, ai rischi per la sicurezza degli occupanti. Nonostante l’adozione di soluzioni di cybersecurity risulti al momento ancora insoddisfacente, dal confronto con gli operatori filtra un cauto ottimismo, anche per effetto della messa a punto di nuove e attese normative.

Le startup attive a livello internazionale e italiano

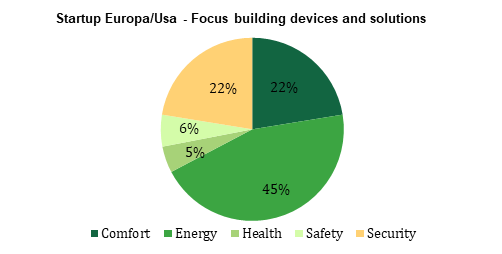

Un’analisi condotta sulle startup ha permesso di evidenziare i principali trend tecnologici e di innovazione nel settore, che nel medio-lungo periodo potranno condizionare le strategie e i modelli di business degli operatori di mercato. Un primo campione comprende 172 startup europee, statunitensi o israeliane indipendenti, fondate tra il 2016 e il 2020 e con almeno un finanziamento raccolto: quelle attive in ambito building devices & solutions sono le più numerose (62%, quasi la metà nel settore energia) e offrono soluzioni integrate che comprendono dispositivi in cui è presente sempre di più una componente software embedded.

Nonostante siano meno numerose, le startup americane attraggono finanziamenti in misura significativamente superiore rispetto a quelle europee, segno della diversa disponibilità di strumenti di finanza imprenditoriale nelle due aree geografiche. Quanto all’Italia, grazie al coinvolgimento diretto di 27 incubatori è stato costruito un campione di 25 startup che hanno sede nel nostro Paese, in netta prevalenza (84%) nell’ambito building devices and solutions.

Per informazioni alla stampa: Stefania Vicentini – d’I comunicazione – mob. 335 5613180 – sv@dicomunicazione.it